In a Nutshell

Financiar un vehículo significa obtener un préstamo para comprar y pagarlo en un plazo determinado. Cuando usted pide un préstamo para comprar un carro, se compromete a pagar la cantidad prestada, más los intereses y los cargos, en un plazo determinado. Buscar y comparar ofertas de préstamos podría ahorrarle mucho dinero en intereses y cargos.A veces pareciera que la compra de un vehículo es un círculo vicioso: Usted necesita dinero para comprar un carro, pero a su vez necesita un carro para trabajar y ganar el dinero necesario para comprarlo.

Por lo mismo, lo habitual es financiar un carro, es decir, pedir un préstamo para pagar el vehículo. Piense en un préstamo para un carro como si fuera una compra independiente: tiene un costo, el cual usted paga por medio de los intereses y los cargos que pueda cobrar el prestamista.

Veamos cómo funciona la financiación de un carro, qué impacto puede tener su crédito en las condiciones del préstamo y qué debe tener en cuenta a la hora de decidir si la financiación de un carro es algo que le conviene.

- ¿Cómo funciona la financiación de un carro?

- ¿Qué tan bueno debe ser su crédito para financiar un carro?

- ¿Es buena idea financiar un carro

¿Cómo funciona la financiación de un carro?

Cuando usted financia un carro, una entidad financiera le presta el dinero que necesita para comprarlo. Usted, a cambio, le paga al prestamista los intereses y, posiblemente, los cargos por tomar prestado ese dinero durante un número determinado de meses.

Las opciones de financiación para carros incluyen bancos, cooperativas de crédito, prestamistas en línea, compañías financieras y algunos concesionarios de carros. La financiación a través de una cooperativa de crédito o un banco puede ser menos costosa que obtener un préstamo a través de un concesionario, ya que los concesionarios pueden aumentar las tasas de interés para pagarse a sí mismos por gestionar su financiación. Y algunos concesionarios ofrecen su propia financiación. Conocidos como financiación interna o de “compre aquí, pague aquí”, son concesionarios que quizás cobren tasas de interés mucho más altas que las que cobran otros tipos de prestamistas.

Si piensa financiar un carro, tendrá que buscar y comparar sus opciones de préstamo automotriz. Si le aprueban el préstamo, hará pagos mensuales hasta que la deuda quede saldada. Cada pago que realice se dividirá en las dos partes siguientes:

- El pago del principal, que se destina al pago del saldo del préstamo

- El pago de los intereses, que paga los intereses adeudados

Una parte de su pago también puede destinarse a determinados cargos del préstamo, como los cargos por retraso.

Su pago mensual por el préstamo de auto (en inglés) se determina en función de la cantidad del préstamo (el precio de compra del carro menos el pago inicial y el valor del carro que se entregue en intercambio), la tasa de porcentaje anual, o tasa APR, y la duración del préstamo. La tasa APR es uno de los principales factores a tener en cuenta, pues impacta la cantidad de dinero que usted acabará pagando por el carro. Existen diferentes factores que pueden afectar su tasa de interés, como su crédito, el plazo del préstamo y si va a comprar un carro nuevo o usado.

Una vez que pague la totalidad del préstamo, su prestamista suele enviar un documento de liberación del gravamen (dependiendo de su estado) a la agencia estatal de transporte. El título del carro (en inglés) se actualizará y se lo transferirá a usted.

Image: esaa_whatisfinancing

Image: esaa_whatisfinancing¿Qué tan bueno debe ser su crédito para financiar un carro?

No existe un puntaje crediticio mínimo ni universal que deba tener para financiar un carro. Cada prestamista establece sus propios puntajes de crédito mínimos y pondera de forma diferente factores como el tipo de carro que va a comprar o sus ingresos. Algunos prestamistas pueden estar dispuestos a trabajar con personas que tienen quiebras o embargos recientes en su historial de crédito, por ejemplo.

Aun así, el puntaje de crédito medio fue de 718 para los préstamos de carros nuevos y de 662 para los de carros usados durante el tercer trimestre de 2019, según el informe State of the Automotive Finance Market (en inglés). El informe también muestra que sólo el 38% de todos los préstamos para automóviles se concedieron a personas con un puntaje de crédito inferior a 660.

Por lo general, es buena idea tomarse un tiempo para establecer su crédito antes de solicitar la financiación del carro, si es que usted está en condiciones de esperar. Si su puntaje de crédito es bajo, puede recibir menos ofertas que alguien que tenga buen crédito. Y si le aprueban un préstamo, es probable que obtenga una tasa de interés más alta que alguien con un mejor puntaje de crédito.

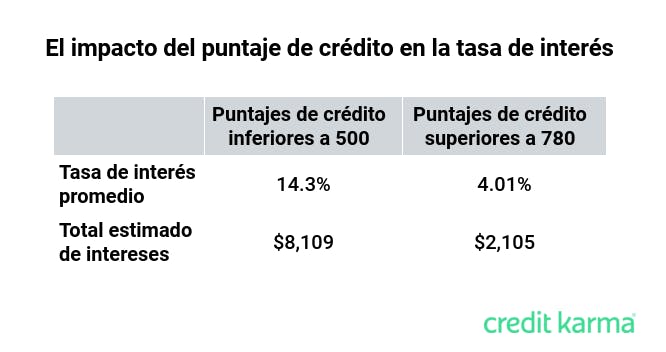

Las personas con puntajes de crédito superiores a 780 pagaron una tasa de interés promedio del 4.01% en sus préstamos para carros nuevos, mientras que las personas con puntajes de crédito de 500 o menos pagaron una tasa promedio del 14.3%, según el informe de Experian. Esto podría traducirse en una gran diferencia en la cantidad de intereses que pague durante la extensión de su préstamo.

Digamos que usted tiene un préstamo de auto de $20,000 a cinco años. Aquí le explicamos cómo su crédito puede impactar lo que paga en intereses.

Pagaría más de $8,000 de intereses por su préstamo con la tasa de interés del 14.3%. Eso significa que su vehículo de $20,000 le costaría en realidad más de $28,000.

Image: copy-esaa_whatisfinancing-2

Image: copy-esaa_whatisfinancing-2¿Es buena idea financiar un carro?

Si le conviene o no financiar un carro va a depender de la situación financiera en que usted se encuentre. Si usted paga en efectivo (en inglés) puede evitar el pago de intereses y los cargos del préstamo. Pero si pagar en efectivo significa agotar completamente sus ahorros, podría encontrarse atrapado en caso de surgir una emergencia financiera.

Si necesita un carro y no tiene dinero para pagarlo, la financiación puede ser su única opción. Asegúrese de prestar atención a la cantidad que financia frente al valor del carro que va a comprar. Si no hace un pago inicial y financia todo el costo del vehículo, puede acabar debiendo más de lo que vale su carro en uno o dos años.

Financiar un carro puede ser una forma de aprovechar los incentivos del concesionario y las ofertas del fabricante, como la financiación al 0% o los reembolsos (en inglés). Pero tenga en cuenta que normalmente tendrá que obtener un préstamo de carro a través de la compañía financiera del fabricante de automóviles para poder optar por estas ofertas.

¿Qué sigue?

De la misma manera que usted puede buscar y comparar carros, se recomienda que haga los mismo con el préstamo para un carro. La tasa de interés y el plazo del préstamo que le ofrecen pueden variar según el prestamista, por lo que comparar puede ayudarle a encontrar la mejor tasa y las condiciones que mejor se ajusten a su presupuesto.

Solicitar la precalificación con diferentes prestamistas y obtener la misma puede ayudarle a ver las tasas de interés y los términos estimados del préstamo sin que aparezca una verificación de crédito dura en sus informes de crédito. Pero recuerde que obtener la precalificación no es una garantía de aprobación del préstamo: las condiciones de su préstamo pueden cambiar después de que envíe su solicitud de préstamo y el prestamista realice una verificación de crédito dura.

Al considerar cada oferta de préstamo, no se enfoque únicamente en los pagos mensuales. También fíjese en el costo total de la financiación. Por ejemplo, puede ser tentador elegir un plazo de préstamo más largo para reducir las cuotas mensuales del carro, pero podría acabar pagando mucho más en intereses durante la duración del préstamo. Encontrar la mejor financiación para sus necesidades puede requerir cierta estrategia y tiempo. Pero a cambio, podría ahorrarse cientos o incluso miles de dólares.